Финансовые рынки остаются одной из самых прибыльных сфер деятельности, где самым главным фактором движения цены является человек или трейдер, получающий прибыль от разницы стоимости покупки и продажи биржевых активов (валют, акций компаний, криптовалют и т.д.). Давайте подробнее рассмотрим, кто такой финансовый трейдер на бирже, чем занимается и объясним простыми словами, что это за профессия.

В зависимости от вариантов трейдинга, сделки длятся от нескольких минут до дней и месяцев. Трейдер может торговать как за собственные средства или как наемный работник в банках и хедж-фондах.

Чем занимается трейдер?

Задача трейдера сделать анализ рынка, прогноз вероятного движения цены и своевременно открыть/закрыть позицию в рамках системы управления рисками. Используются три вида рыночного анализа:

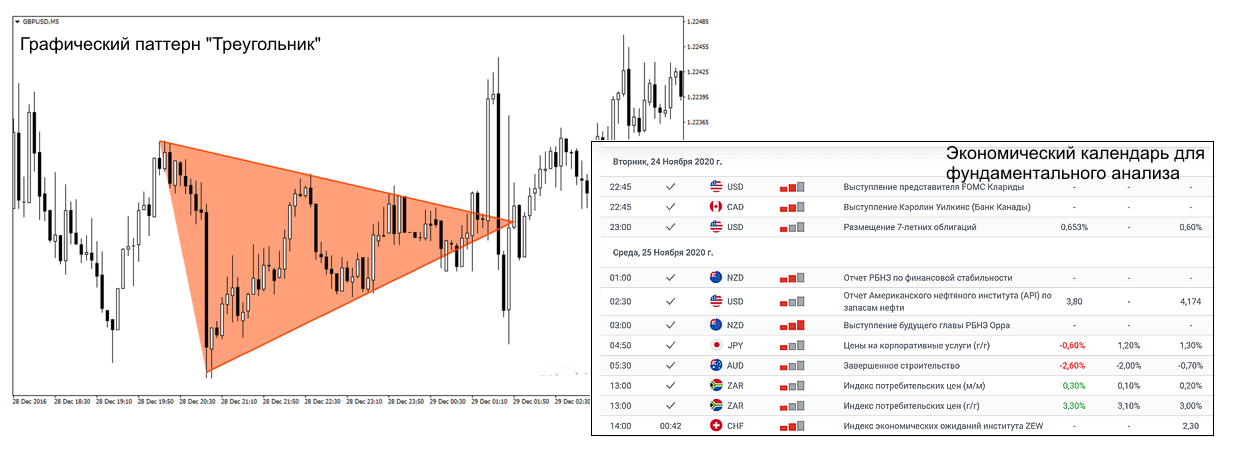

- Графический. Визуальный или полуавтоматический поиск на ценовом движении графических моделей позволяющих предположить, куда будет идти тренд. Самым популярным вариантом является анализ по японским свечам присутствующий во всех торговых терминалах.

- Фундаментальный анализ. Выход сильных экономических новостей и статистики может дать сильные кратковременные ценовые колебания, на которых можно открыть позицию и быстро заработать.

- Технический анализ. По индикаторам, обрабатывающим исторические ценовые данные для прогноза тренда, и определения уровней, пробой или отскок от которых дает точку открытия сделки.

Ключевое отличие трейдинга от инвестиции заключается в сроке удержания открытых позиций. Основная масса трейдеров или как их еще называют «рыночная толпа» стремятся заработать количеством сделок, а инвесторы больше склонны к долгосрочным стратегиям от месяца и больше.

Что делают трейдеры и как зарабатывают

Как говорилось в начале статьи, в чем заключается работа трейдера — заработать на разнице цен покупки и продажи на любом тренде: восходящем, нисходящем или боковом. Все варианты торговых стратегий можно разделить на следующие группы по сроку действия позиций:

- Скальпинг. Сделки длятся несколько минут или секунд, поэтому очень сложно обойтись без автоматических советников, обычно на выделенных (VPS) серверах брокера. Условно к скальпингу можно отнести сделки на 5-10 минут, здесь уже человек может отреагировать на рынок по рыночным индикаторам и открыть быструю позицию.

- Дневной. Сделки открываются и закрываются в течение одного торгового дня или сессии на FOREX без переноса на следующий. Расчет на несколько сделок в день с прибылью от небольших ценовых колебаний. Такой стиль торговли требует умения быстро анализировать ситуацию и принимать решения.

- Свинг-трейдинг. Что делает трейдер? Открывает более длительные позиции от нескольких дней даже недель на краткосрочных трендах. Обычно свинг-стратегии используют комбинацию технического и фундаментального анализа.

- Кросс-трейдинг или статистический арбитраж. Одновременное открытие двух позиций по активам, имеющим корреляцию. Она может быть прямой, когда активы движутся синхронно с небольшим временным запаздыванием, как это делают валютные пары EUR/USD и GBP/USD. Или обратной, в которой активы движутся противоположно, например EUR/USD и USD/CAD.

- Долгосрочный трейдинг. Здесь можно уже можно говорить о разнице инвестора и трейдера. Инвестиционные позиции открыты на протяжении месяцев или даже лет. Подобный подход требует больших сумм, зато меньше зависит от краткосрочных колебаний и зависит только от фундаментальных факторов.

Чем торгуют трейдеры?

Разобрались со стратегиями, теперь на чем зарабатывают трейдеры. Трейдер может заработать на следующих инструментах:

- Акции. Долевые ценные бумаги, дающие право на часть прибыли компании эмитента.

- Фьючерсы и опционы. Производные финансовые инструменты, позволяющие трейдерам получать прибыль от изменения цены базового актива: акции, валюты или товара.

- Товарные активы. Золото, энергоносители, драгоценные металлы, сельхозтовары. Здесь важен скорее фундаментальный анализ, хотя есть примеры и стратегии, дающие хорошие результаты и на техническом.

- FOREX. Маржинальная торговля на изменении курса валютных пар: EUR/USD (евро/доллар США), GBP/USD (фунт/доллар), USD/JPY (доллар/иена) и другие.

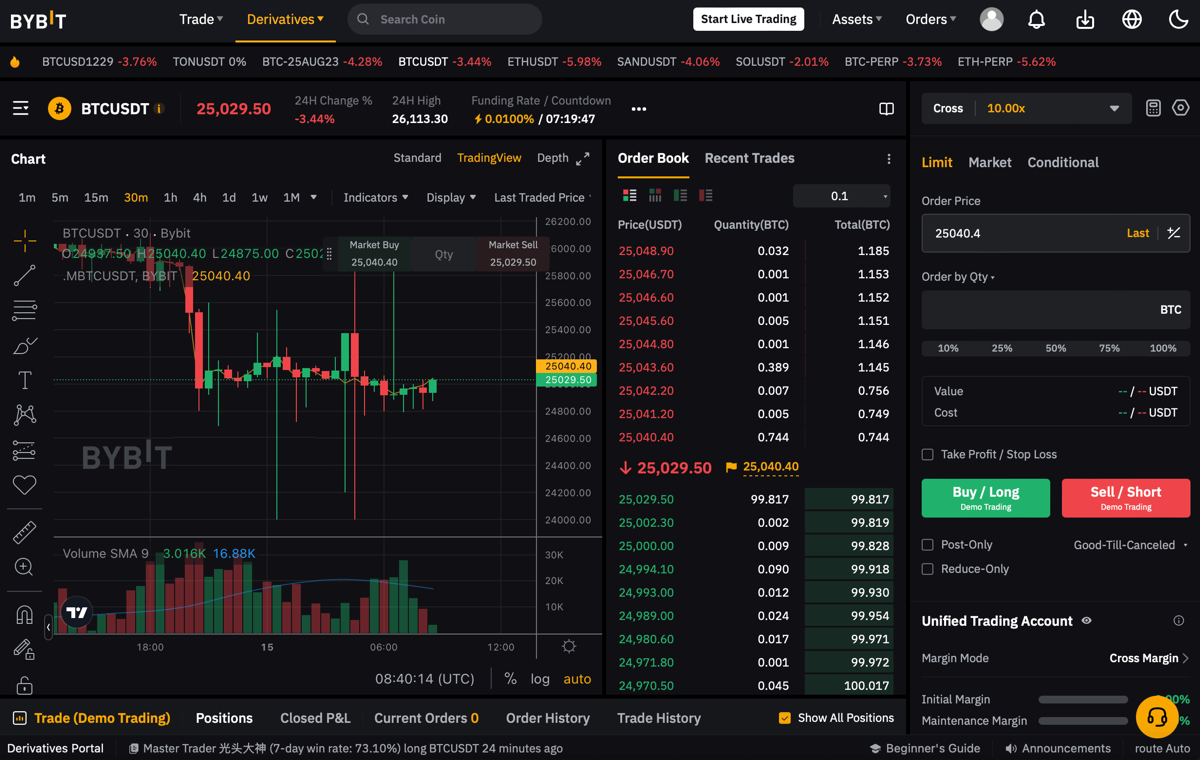

- Криптовалюты. Полностью цифровые валюты с высокой волатильностью. Bitcon и Ehereum имеют биржевые фьючерсы, что несколько снижает риски.

Активы перечислены в порядке роста волатильности.

Что нужно знать трейдеру для уменьшения рисков

Любой вариант, чем торгуют трейдеры на финансовых рынках связан с риском и перед тем как войти в рынок нужно правильно определить параметры сделки для эффективного использования депозита:

- Объем сделки. Всегда нужно открывать позицию на сумму, которую можно потерять без большого ущерба для депозита. Рекомендуется для всех открытых позиций не выходить за рамки всех 5-10% от текущего капитала.

Это позволяет продолжить торговать даже при нескольких убыточных сделках подряд, особенно на криптовалютных биржах. Также есть зависимость величины депозита от рынка, на котором торгуем. Например, для фондового рынка нужна больше стартовая сумма, чем на FOREX и криптовалютах. - Кредитное плечо (левередж). Дает возможность увеличить объем сделки без пополнения депозита. Например, при плече 1:10 можно открыть позиции в 10 раз больше, чем имеется на счете. Но стоит понимать, что есть прямая зависимость между размером плеча и потенциальными убытками.

Новички должны начинать с небольшого плеча (1:1, 1:5) и постепенно увеличивать при успешной торговле. Особенно не стоит рисковать при использовании автоматических советников. - Тестирование стратегий и стоп-лоссов. Использование стоп-лоссов ограничивает убытки, а тестирование на демо-счете и торговых симуляторов позволяет снизить риски без потери реальных денег.

- Хеджирование. Защита от убытков заключается в открытии противоположных позиций по разным типам валютных или фондовых инструментах. Например, открытие позиции на покупку евро с одновременным биржевым опционом на продажу.

- Выбор актива для торговли. Нужно выбирать инструмент под свои цели по прибыли, ликвидности и типу характера. Акции крупных компаний, валютные пары группы major, такие как EUR/USD, менее волатильны по сравнению с криптовалютами, а значит менее рискованны.

- Выбор рынка. Каждый сегмент финансового рынка имеет свои особенности и риск-менеджмент:

- Фондовый, более предсказуем и подходит trader со средне- и долгосрочными стратегиями.

- На FOREX будет комфортнее активным валютным трейдерам благодаря круглосуточной торговле и высокой ликвидности.

- Сырьевые товары (нефть, золото и т.д.) позволяют диверсифицировать инвестиционный портфель и существенно снизить рынки.

- Криптовалюты. Высокая волатильность, резкие перепады цены дают возможность быстрой прибыли. Но и риски здесь самые большие, так как делать прогнозы по таким активам больше чем на день сложно. Исключением могут быть разве что фьючерсы на Bitcoin и Ethereum.

Как начать работать трейдером с нуля

Неважно, какой стиль торговли и используемая стратегия торговля на бирже начинается с правильного выбора брокера. Каждый решает сам, но есть несколько обязательных моментов:

- Регулирование и лицензии. Самый важный факт защиты инвестиций и гарантированного вывода прибыли. Одними из самых надежных считаются лицензии CySEC (Кипр), SEC (США) и FCA (Великобритания). По поводу отрицательных отзывов в Интернет нужно не делать поспешных выводов – это может быть заказной негатив или проблемы конкретного трейдера. Разница в брокере и трейдере, что первый сам не торгует и только предоставляет услуги доступа к межбанковскому или своему «внутреннему» рынку, когда сделки заключаются только между его клиентами.

- Комиссии, спреды, кредитное плечо. Нужно убедиться, что в работе трейдера не будет скрытых комиссий и ситуаций резкого увеличения спредов (разницы цен покупки и продажи), особенно при выходе фундаментальных событий. То же касается и кредитного плеча.

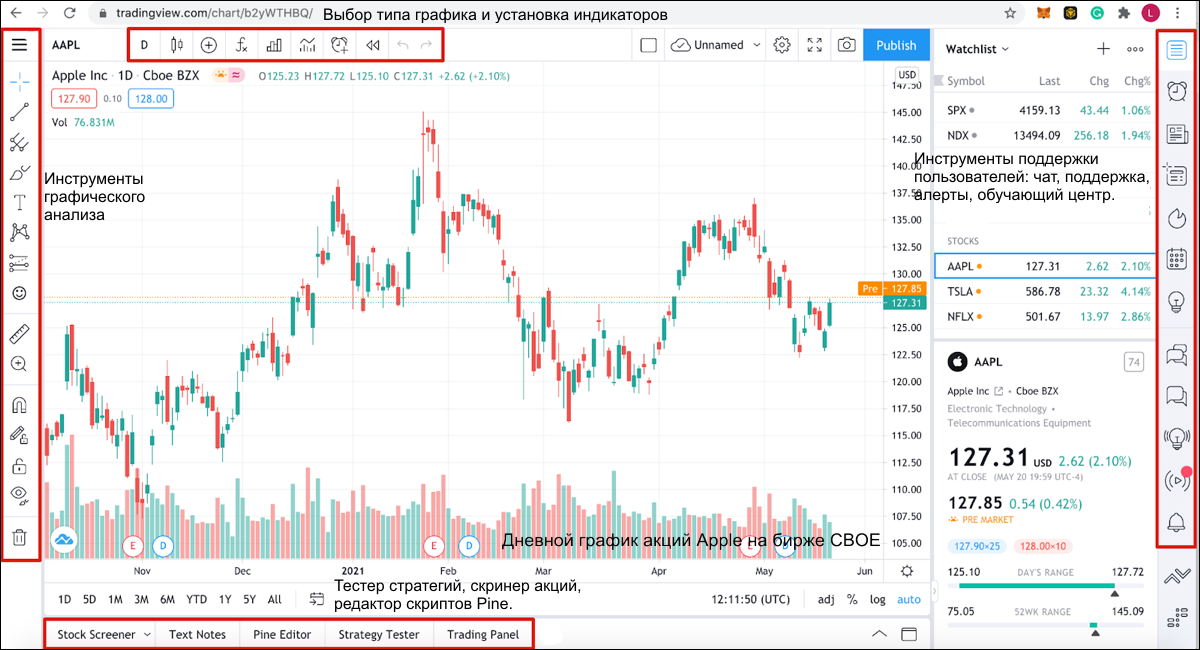

- Торговая платформа. Только Web-интерфейс или есть еще мобильная и декстопная версия? Если только WEB, то вероятнее всего биржевой трейдер не сможет использовать скальпинг и фундаментальные стратегии из-за больших задержек платформы.

- Демо-счет и поддержка. Трейдер-новичок всегда должен начинать с демо, при этом желательно убедится, что котировки совпадают с реальным рынком. Служба поддержки должна, кроме E-mail, иметь телефон и коммуникации через мессенджеры (чат, Telegram, Viber и т.д.)

Дальше переходим к обучению и здесь тоже может помочь брокер учебными курсами, аналитическими материалами и общением с другими трейдерами. Еще раз подчеркнем – всегда начинаем с демо-счета на котором отрабатываем навыки и стратегии. В Интернет есть предложения платного обучения и даже список того что нужно сдавать на трейдера и даже получить сертификат. Возможно, в этом есть смысл, не будем высказывать свое личное мнение, но, как показывает практика, то без самостоятельного опыта и видения рынка не обойтись.

В заключение статьи, что означает слово трейдер скажем о таком факторе как выработка психологической устойчивости и дисциплины. Выдержка и контроль эмоций не менее важны, чем стратегия, брокер и управление рисками. Трейдер должен максимально спокойно реагировать на периоды убыточных сделок, если он уверен в своей правоте, и вовремя закрывать сделки, даже если они идут в прибыль, не поддаваясь азарту забрать весь рынок.

Новости о биткоин, блокчейне и криптовалютах

Автор: editor1