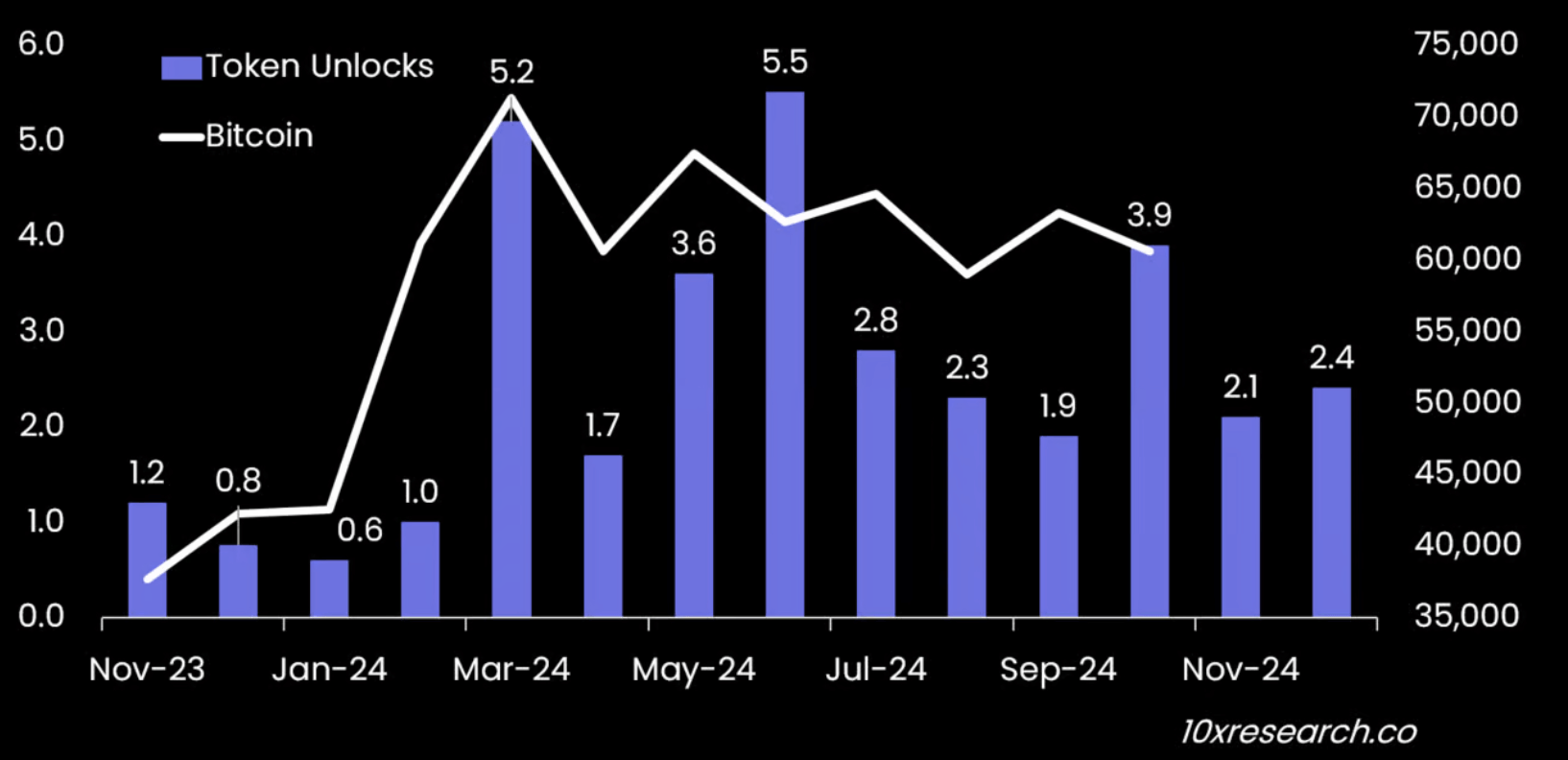

С марта цена Биткоина подверглась значительной коррекции, вызванной в первую очередь масштабными распродажами монет со стороны крупнейших игроков или так называемых китов и массовыми разблокировками токенов. Последнее существенно повысило общее предложение альткоинов на рынке и привело к дополнительной панике среди инвесторов. Согласно свежему отчёту аналитиков 10x Research, именно эти факторы эффективно компенсировали «бычьи притоки» средств в спотовые Биткоин-ETF в США, то есть по сути снизили эффективность наплыва средств.

Почему не растёт курс Биткоина

Согласно данным источников Cointelegraph, аналитики всё ещё ожидают исполнения хорошего сценария в долгосрочной перспективе вопреки неутешительным выводам. Вот их комментарий по данному поводу.

И хотя ранние держатели токенов и киты, продающие BTC, удерживают цены в одном диапазоне ещё с марта, перспективы остаются позитивными.

Председатель ФРС США Джером Пауэлл

В отчёте подчеркивается, что активность китов также была важным фактором, определяющим динамику BTC в течение всего года. Так называемые киты или инвесторы с капиталом более 1000 BTC оказывали значительное влияние на рынок в период с апреля по август, отмечают аналитики. Они продолжают.

По мере приближения к пику бычьего тренда в феврале-марте 2024 года мы наблюдали значительный приток монет китов на биржи, что говорило об их намерении продавать активы.

Разблокировки новых токенов

Действия крупнейших участников рынка привели к тому, что BTC так и не смог набрать обороты для нового витка буллрана. В дополнение к распродажам китов, разблокировка новых токенов усилила давление на рынок – с марта было разблокировано токенов на 35 миллиардов долларов.

Речь идёт об увеличении актуального предложения того или иного криптоактива. Это может быть стабильный рост показателя за счёт образования новых монет в ходе создания блоков и выпуска соответствующего вознаграждения валидаторам или же реальная разблокировка токенов для инвесторов. Всё же крупные игроки при вложении средств в серьёзные проекты чаще всего получают крипту порциями в соответствии с расписанием. Таким образом их возможное давление на рынок значительно уменьшается.

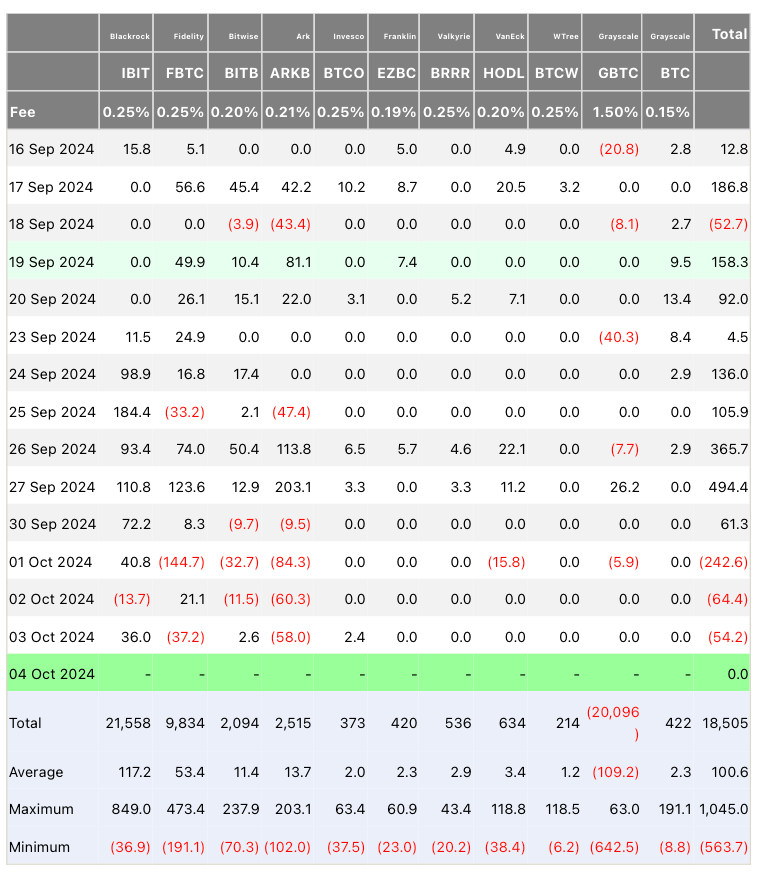

Приток и отток средств из спотовых Биткоин-ETF в США

В любом случае перечисленное привело к увеличению предложения популярных токенов, что не способствовало позитиву в происходящем с их курсами.

И всё же несмотря на приток новых токенов и высокую активность медведей среди китов, поток средств в спотовых криптовалютные ETF помог стабилизировать рынок, отмечают аналитики. Вполне возможно, что если бы эти инструменты на основе Биткоина и Эфириума не появились бы в США в этом году, обвал рынка оказался бы куда масштабнее.

😈 БОЛЬШЕ ИНТЕРЕСНОГО МОЖНО НАЙТИ У НАС В ЯНДЕКС.ДЗЕНЕ!

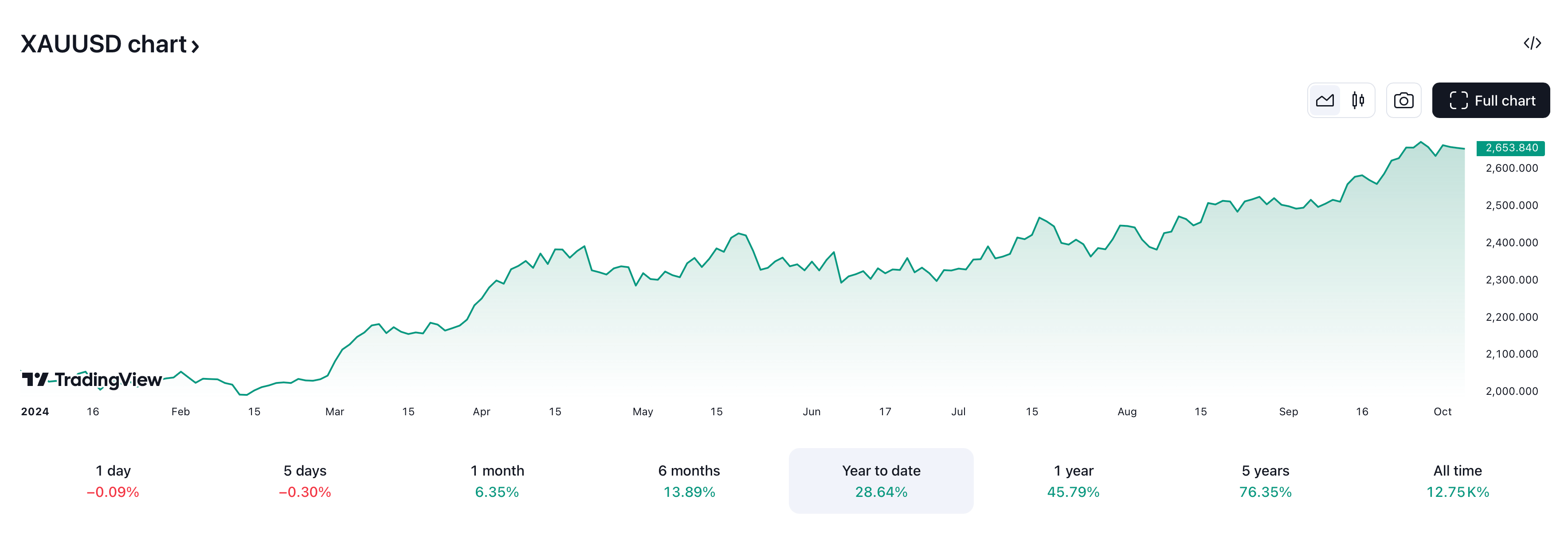

Долгосрочный оптимизм в отношении BTC и золота также выразили эксперты CryptoQuant. Они отметили, что доходность по краткосрочным казначейским векселям США со сроком погашения до трёх месяцев начала падать после снижения процентной ставки ФРС на полпроцента 18 сентября.

Золото за этот же период выросло в цене почти на 5 процентов. Аналитики предполагают, что Биткоин также в состоянии выиграть от недавнего снижения доходности казначейских векселей, поскольку теперь инвесторы получают дополнительный повод связаться с цифровыми активами и альтернативными инвестициями в целом. Вот их реплика, которую приводит The Block.

В 2008 году, когда доходность 13-недельных казначейских векселей начала снижаться, цена золота взлетела с 590 до пика в 1900 долларов за унцию. В 2024 году происходит аналогичная тенденция: золото выросло с 2000 до почти 2700 долларов. Биткоин часто воспринимается как «цифровое золото» и может последовать аналогичному пути.

Напомним, Биткоин действительно напоминает золото по некоторым характеристикам. Например, его максимальное предложение ограничено, ну а темпы выпуска криптовалюты со временем снижаются.

Золото и Биткоин

Снижение доходности казначейских векселей США способствует росту популярности активов-убежищ для капитала по типу золота, которое традиционно выполняет такую задачу. Однако всё это является частью более масштабной макроэкономической картины, считают эксперты.

Снижение доходности часто совпадает с другими факторами, такими как рецессии и изменения в денежной массе (М2).

Изменение стоимости золота в 2024 году

Во время рецессии 2007-2009 годов денежная масса М2 значительно выросла, что увеличило спрос на активы для сохранения ценности капитала по типу золота. Вот реплика аналитиков.

Пандемия привела к ещё более резкому росту денежной массы, что стимулировало спрос на активы по примеру Биткоин, которые правительства не могут легко напечатать.

То есть в долгосрочной перспективе у рынка есть ещё один важный фактор для стимулирования роста. Криптоиндустрия уже стала настолько масштабной, что происходящее в макроэкономике напрямую на ней сказывается. Причина этому — реакция трейдеров, которые активно наблюдают за событиями в мире.

Аналитики уверены, что обвал рынка после рекордов Биткоина и других монет весной стал более существенным из-за резкого роста предложения альткоинов, масштабы которого заметно выше показателя BTC. Впрочем, сохранить позиции нише удалось благодаря наплыву капитала через спотовые ETF на первую криптовалюту. Так что запуск таких инструментов в начале года точно сыграл свою роль в масштабах индустрии.

Больше интересного ищите в нашем крипточате. Обязательно заглядывайте, чтобы быть в курсе ситуации в индустрии цифровых активов и как следует заработать на буллране.

ПОДПИСЫВАЙТЕСЬ НА НАШ КАНАЛ В ТЕЛЕГРАМЕ, ЧТОБЫ БЫТЬ В КУРСЕ.

2Bitcoins.ru

Автор: Григорий Поперечный