Акции американских спотовых биржевых фондов на основе криптовалют вскоре могут появиться в модельных портфелях крупных управляющих активами. Об этом заявила руководитель инвестиционного отдела компании BlackRock по ETF и индексным инвестициям Самара Коэн. По её словам, игроки-институционалы вроде Morgan Stanley, Wells Fargo и UBS активно продвигают идею криптовалютных ETF, а также взвешивают риски прямых вложений в такие инструменты. Ну а подобная связь напрямую скажется на происходящем с графиками монет в основе этих биржевых фондов.

Напомним, особенностями спотовых ETF на криптовалюту являются цифровые активы в их основе, которые находятся на кошельках компаний-кастодианов, отвечающих за сохранность таких монет. Соответственно, покупки акций таких биржевых фондов заставляют эмитентов приобретать криптовалюту на нужную сумму, поскольку обеспечение инструмента должно быть полным.

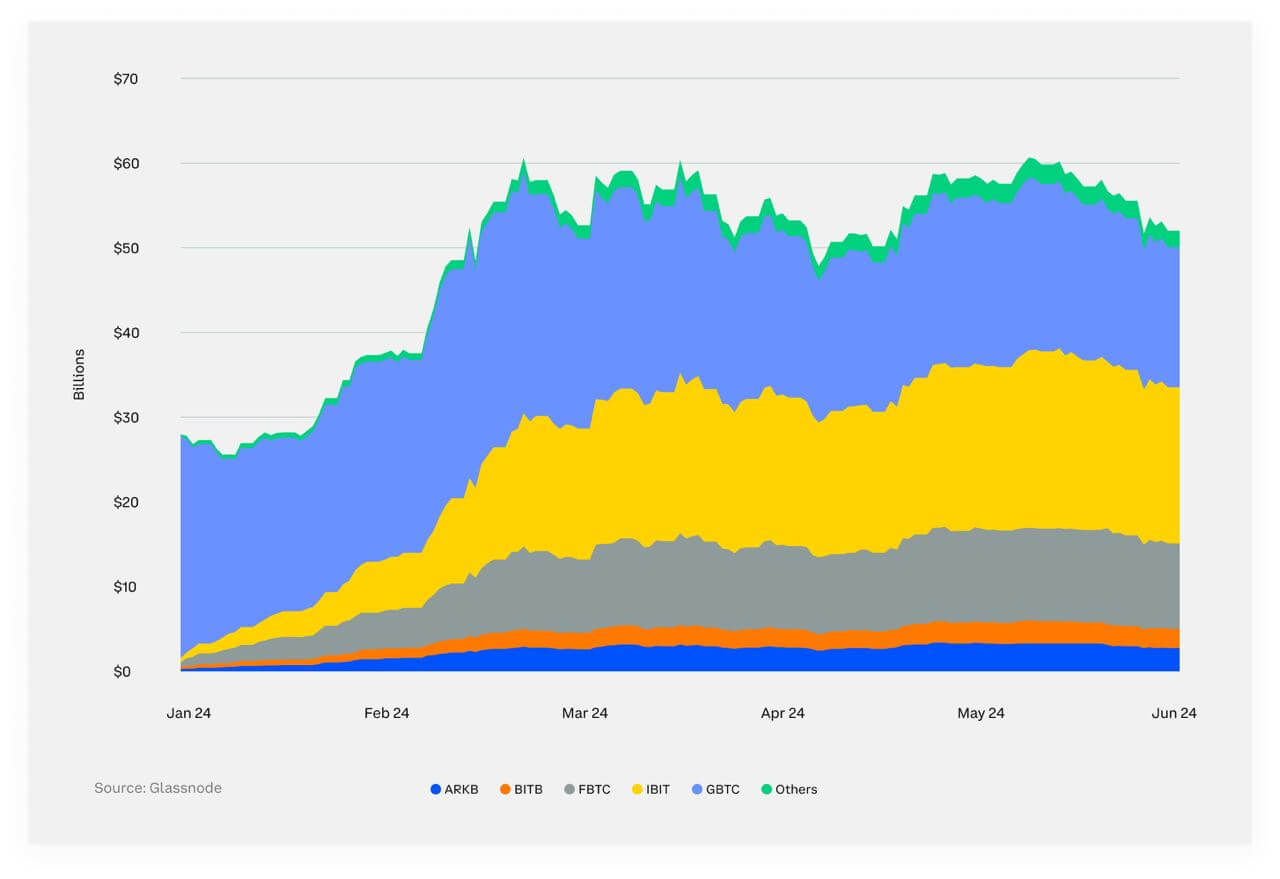

Собственно, этим и объясняется хайп вокруг запуска криптовалютных ETF в США в блокчейн-сообществе. Биржевые фонды на Биткоин начали торговаться на американских биржах 11 января 2024 года и уже стали наиболее быстрорастущей категорией активов в истории ETF.

Сегодня в основе Биткоин-ETF в США находится активы на более чем 50 миллиардов долларов

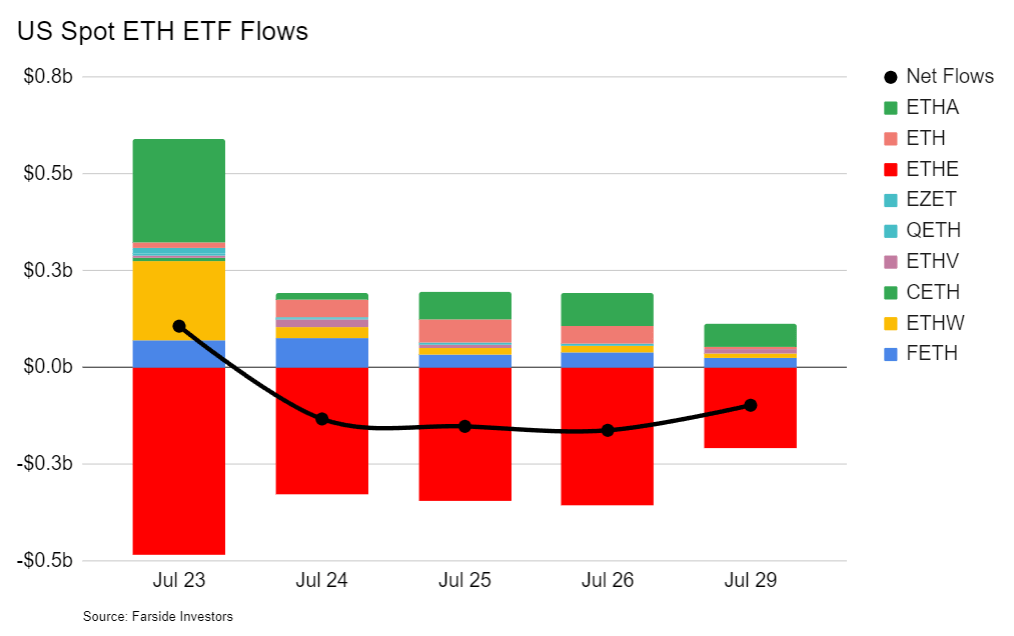

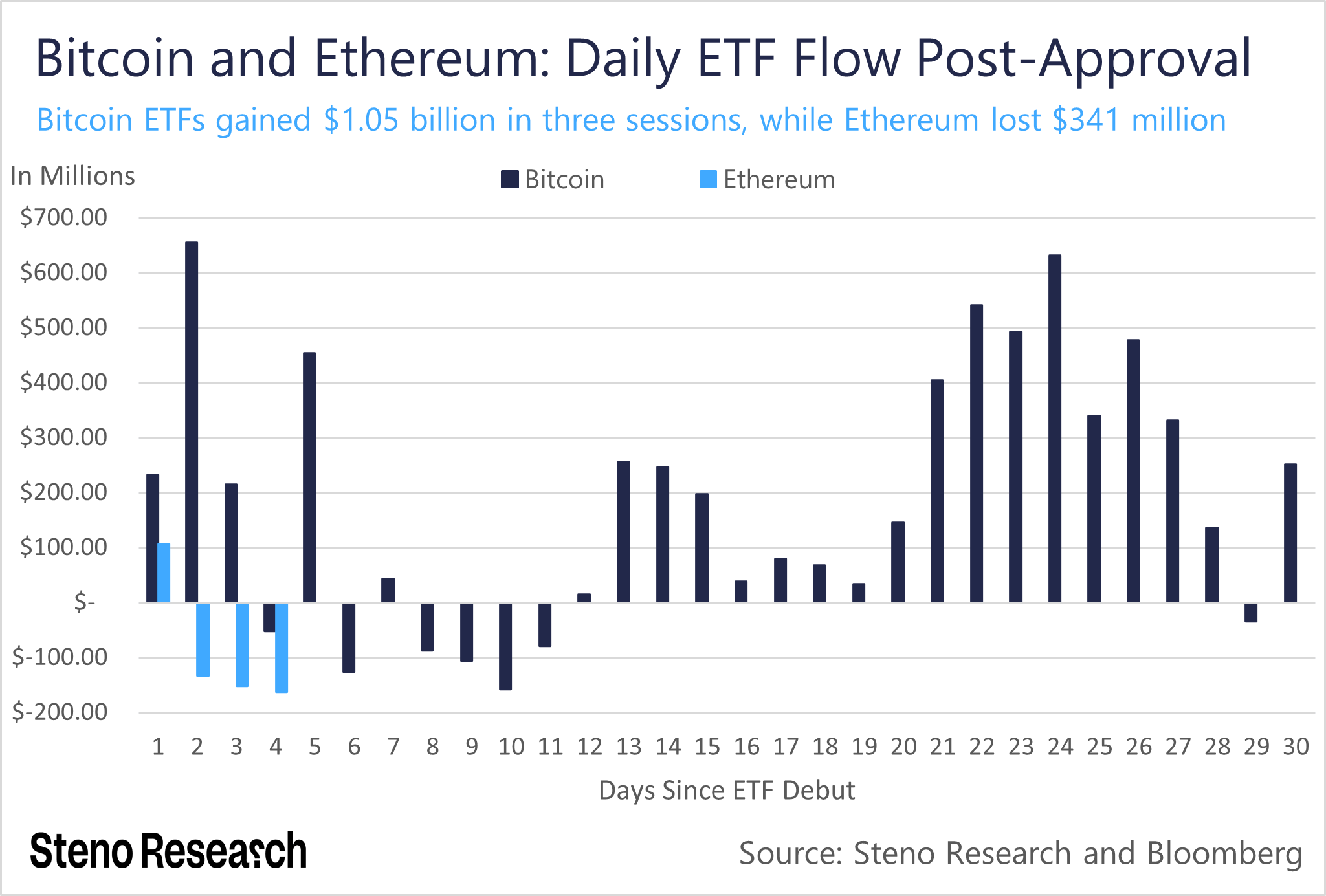

В то же время дебют ETF на Эфириум состоялся неделю назад — 23 июля. Старт оказался не самым успешным. Если на прошлой неделе биржевые фонды на Биткоин привлекли 535.3 миллиона долларов, то из продуктов на ETH вывели 341.8 миллиона.

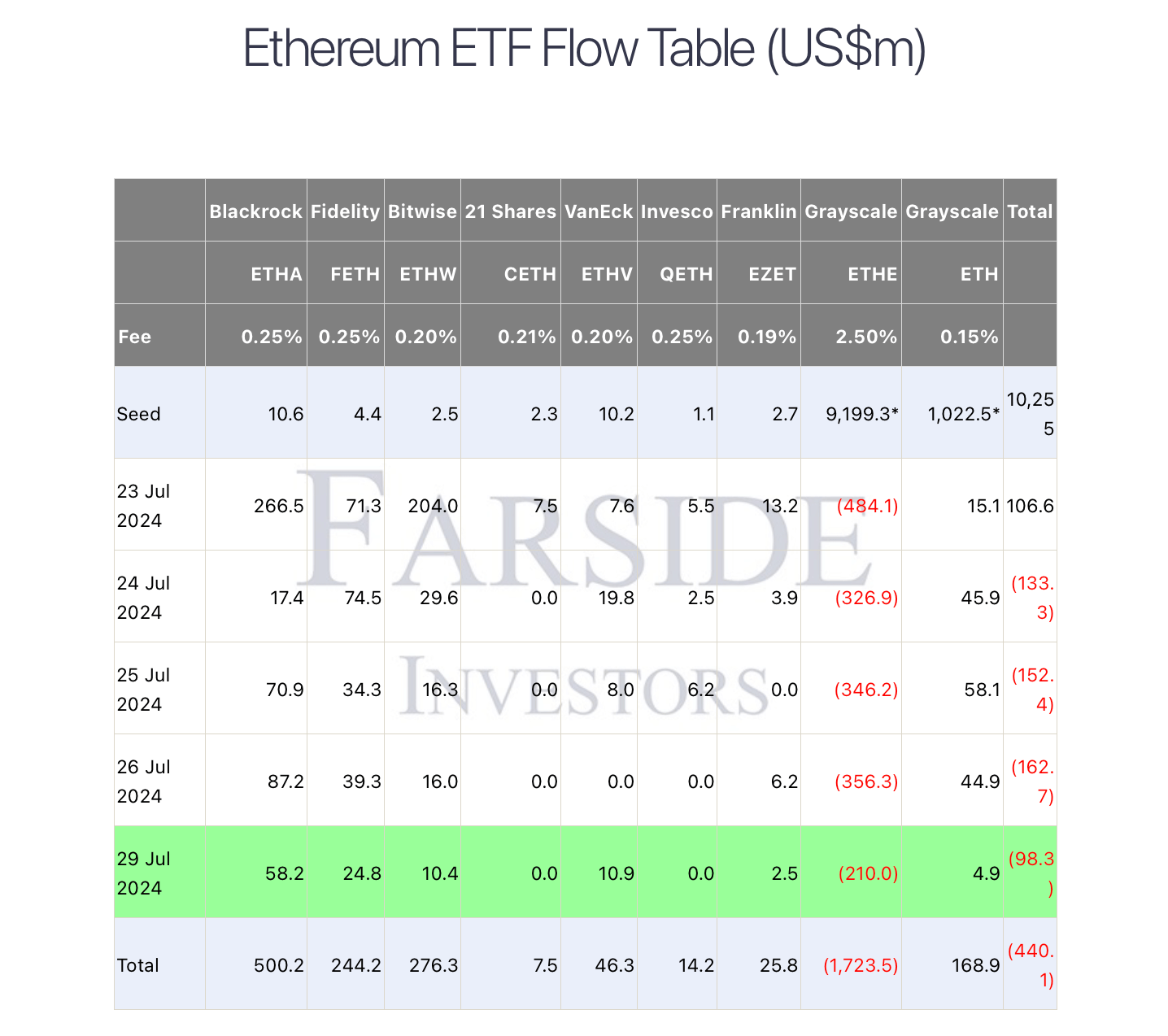

Показатели спотовых Эфириум-ETF в США

Подобное объясняется тем, что один из ETF под названием Grayscale Ethereum Trust (ETHE) от компании Grayscale ранее существовал в виде траста. А его конвертация позволила клиентам избавиться от соответствующих акций, что сейчас и происходит.

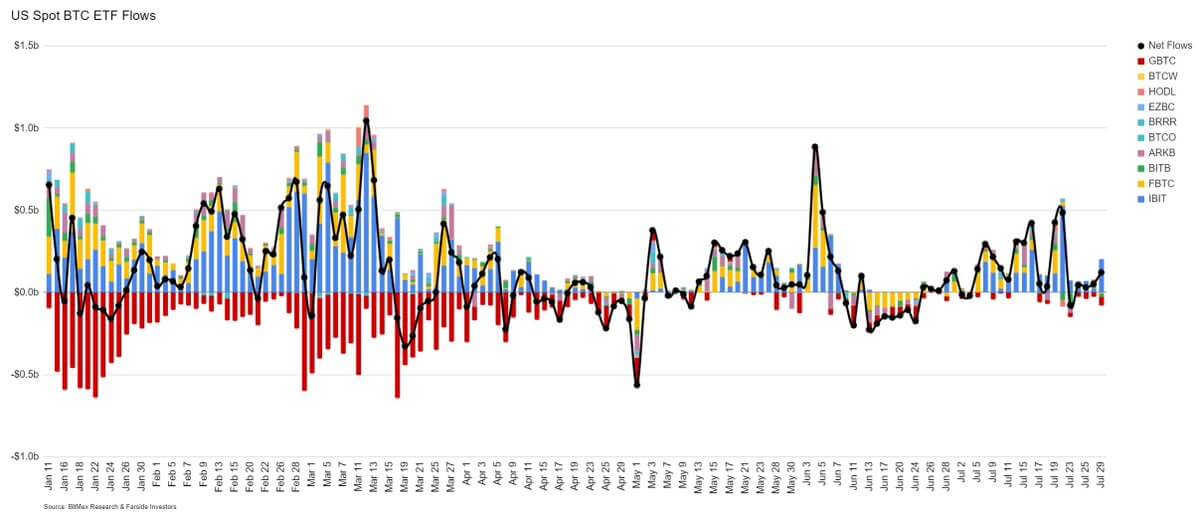

Понедельник также закончился оттоком капитала из Эфириум-ETF — речь идёт о сумме в 97.9 миллиона. При этом ETF на Биткоин привлекли 122.1 миллиона долларов.

Приток и отток капитала из спотовых Биткоин-ETF в США

Как считают эксперты, скоро отток из спотовых Эфириум-ETF подойдёт к концу. Всё же вывод средств из инструмента компании Grayscale должен стабилизироваться.

Что будет с индустрией криптовалют

В интервью Bloomberg Коэн отметила, что важные новости в плане принятия крипты институционалами будут уже до конца этого года. Вот её реплика, которую приводит Cointelegraph.

В конце этого и в следующем году мы увидим распределение средств в модельных портфелях, что даст нам гораздо больше возможностей для понимания того, как инвесторы их используют.

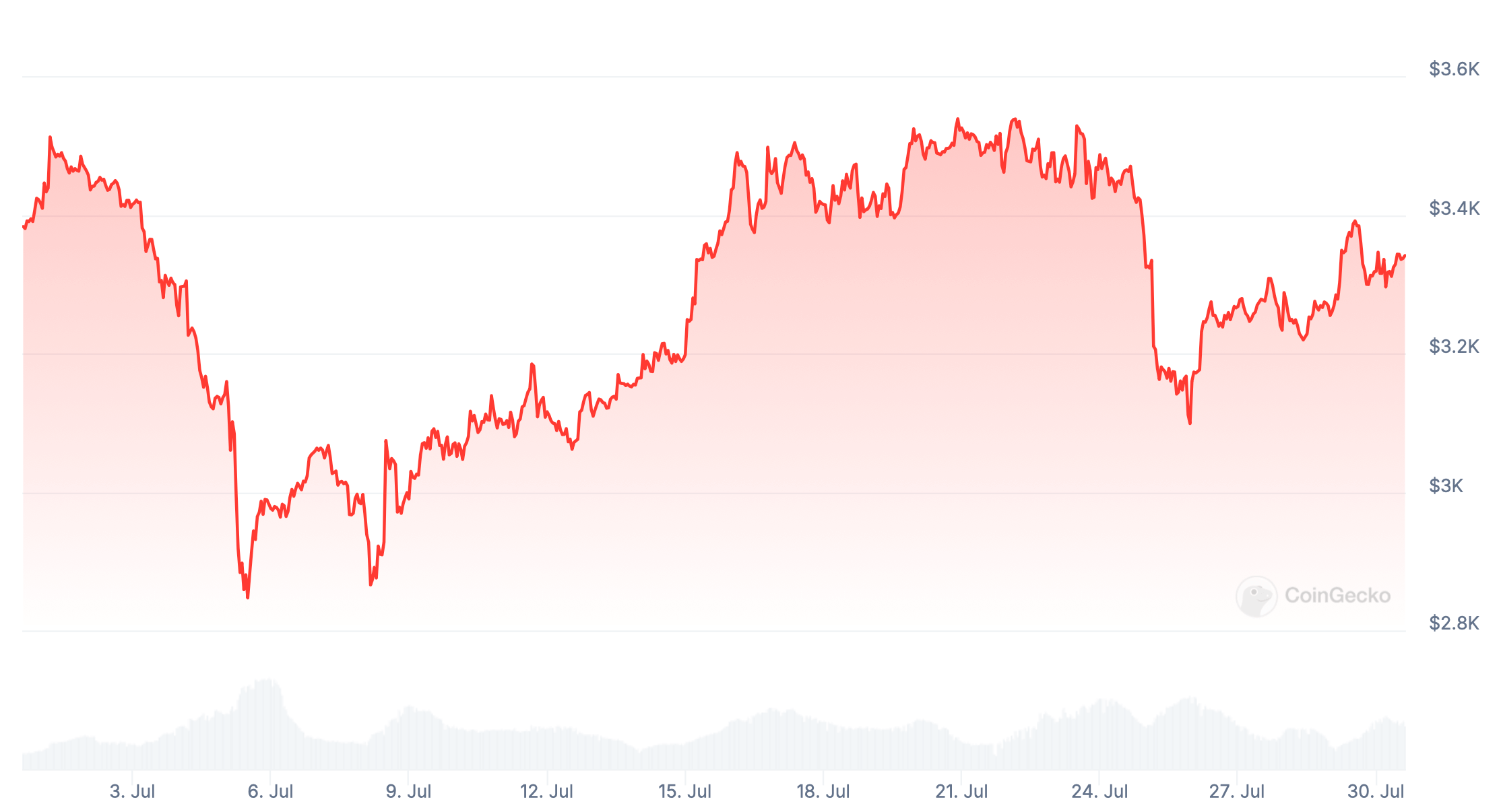

Изменения курса Эфириум за месяц

Модельные портфели, предлагаемые крупными фирмами, обычно используют диверсифицированный подход к инвестированию, ориентируясь на баланс риска и доходности на основе прозрачной стратегии. Их можно рассматривать как заранее разработанные инвестиционные стратегии.

Иначе говоря, речь идёт о своего родах готовых шаблонах или «рецептах» для инвестирования, которые оказываются более простыми для понимания.

😈 БОЛЬШЕ ИНТЕРЕСНОГО МОЖНО НАЙТИ У НАС В ЯНДЕКС.ДЗЕНЕ!

В BlackRock ожидают, что в ближайшие пять лет объём средств в сфере управления модельными портфелями вырастет с 4.2 до 10 триллионов долларов. Коэн также добавила, что Биткоин и Эфириум – это два совершенно разных класса активов с разными сценариями использования, однако при этом они полезны в качестве «диверсификаторов портфеля».

Вместе с этим участникам рынка не следует впадать в панику из-за крупного оттока средств из спотовых Эфириум-ETF. По словам эксперта, вина за негативные показатели лежит только на инструменте от компании Grayscale (ETHE). Она продолжает.

Инвесторы действительно хотят получить свою долю ETH — особенно если они собираются использовать его в контексте общего портфеля инвестиций в экосистеме, в которой они уверены.

Напомним, превращение траста ETHE в ETF избавил покупателей его акций от временных ограничений для продажи соответствующих инструментов. А поскольку даже сегодня курс Эфириума отстаёт от исторического максимума от 10 ноября 2021 года на 32 процента, некоторые инвесторы вполне предсказуемо захотели зафиксировать возможную прибыль и освободить капитал.

Сравнение финансовых потоков ETF на основе Биткоина и Эфириума по дням после листинга

Отток средств из ETHE должен значительно замедлиться к концу этой недели, считает старший аналитик Steno Research Мадс Эберхардт. При таком раскладе должен сформироваться новый восходящий тренд на графике цены ETH, ведь ощутимое число продавцов перестанет избавляться от данного актива и влиять на него соответствующим образом.

С момента преобразования из траста в биржевой фонд ETHE потерял более 1.7 миллиарда долларов в виде оттока средств. Эта цифра составляет почти 18 процентов от 9 миллиардов, первоначально находившихся в ETHE до его преобразования в ETF 24 июля.

С момента запуска спотовых биржевых Эфириум-фондов из всех утвержденных ETF суммарно наблюдался чистый отток средств именно из-за ETHE. При этом другие восемь фондов на основе Эфириума демонстрируют положительные притоки средств.

Отток и приток средств из спотовых Эфириум-ETF

В частности, iShares Ethereum Trust (ETHA) от компании BlackRock получил самый большой совокупный приток средств на уровне 500 миллионов долларов. Bitwise Ethereum ETF (ETHW) привлёк 276 миллионов, а Fidelity Ethereum Fund (FETH) занял третье место с 244 миллионами чистого притока.

Комментарии представителя BlackRock позволяют предположить, что спотовые криптовалютные ETF ещё могут повлиять на целый рынок монет. Всё же если крупнейшие мировые компании отчитаются о связи с биржевыми фондами на цифровые активы, это ощутимо скажется на репутации монет. А она благодаря регулярным комментариям Дональда Трампа и так становится всё лучше.

Больше интересного ищите в нашем крипточате. Быстрее заходите, чтобы не пропустить продолжение актуального буллрана, который точно не будет длиться вечно.

ПОДПИСЫВАЙТЕСЬ НА НАШ КАНАЛ В ТЕЛЕГРАМЕ, ЧТОБЫ БЫТЬ В КУРСЕ.

2Bitcoins.ru

Автор: Дмитрий Кузюк