По данным Всемирного банка, в 2017 году доступа к банковским услугам не имели 1,7 миллиарда совершеннолетних. Это значит, что им в том числе недоступны кредиты, депозиты и другие способы получения средств. Криптовалюта может это изменить. Сегодня рассмотрим тему обеспеченных торговых позиций, которые являются разновидностью криптовалютных займов на блокчейне. Благодаря им обзавестись деньгами и заработать монеты могут любые желающие. Как работает схема, каковы перспективы заработка, и что нужно знать перед открытием позиции? Разбираемся.

С темой займов на блокчейне мы познакомились в марте. Концепция называется Collateralized Debt Position или CDP, которая переводится как «обеспеченная торговая позиция». В целом всё просто: пользователь блокирует желаемое количество монет Эфириума, получает заём в стейблкоине DAI, который равен одному доллару, и ждёт удобного момента для возврата монет. Если курс ETH увеличится, окажется в выигрыше.

CDP — как это работает

Сначала рассмотрим общий принцип работы. За CDP скрывается обеспеченная торговая позиция. Если говорить проще, получаем некое подобие децентрализованного криптоломбарда.

Пользователь приносит крипту и используем её в качестве залога. Пока можно отдать только Эфириум, другие монеты не поддерживаются. ETH хранится у сервиса, сервис в ответ отдаёт определённое количество стейблкоинов DAI. Полученные монеты тратим на всё что угодно, хотя лучше выбрать инвестирование. Спустя время возвращаемся за своим залогом. Получить его просто — достаточно вернуть ту же сумму DAI, которую нам выдали и немного процентов сверху.

Если за этот период курс ETH вырос, оказываемся в выигрыше, ведь сумма залога в Эфириуме увеличивается в долларовом эквиваленте. А если заём использовали с пользой, так вообще хорошо.

В чём смысл: владелец криптовалют как бы замораживает их на сервисе. Пока монеты хранятся, полученные стейблкоины используем на своё усмотрение. Когда курс прыгнет вверх, отдаём DAI и получаем свой «криптовалютный депозит».

Что нужно для старта

Займы выдают на официальном портале CDP от Makerdao. Maker — создатель стейблкоина DAI, так что лишних названий здесь нет.

Читаем условия, вникаем в суть и переходим к самому интересному. Получить токены под честное слово нельзя, поэтому подключаем кошелёк для внесения залога. Всего есть четыре варианта — MetaMask, Parity, Ledger Nano S и Trezor.

Источник: cdp.makerdao

Монеты для перевода на сервис готовы, отлично. Теперь указываем количество ETH, которое мы дадим в долг платформе. Например, выбираем 20 монет.

Тонкости работы с CDP

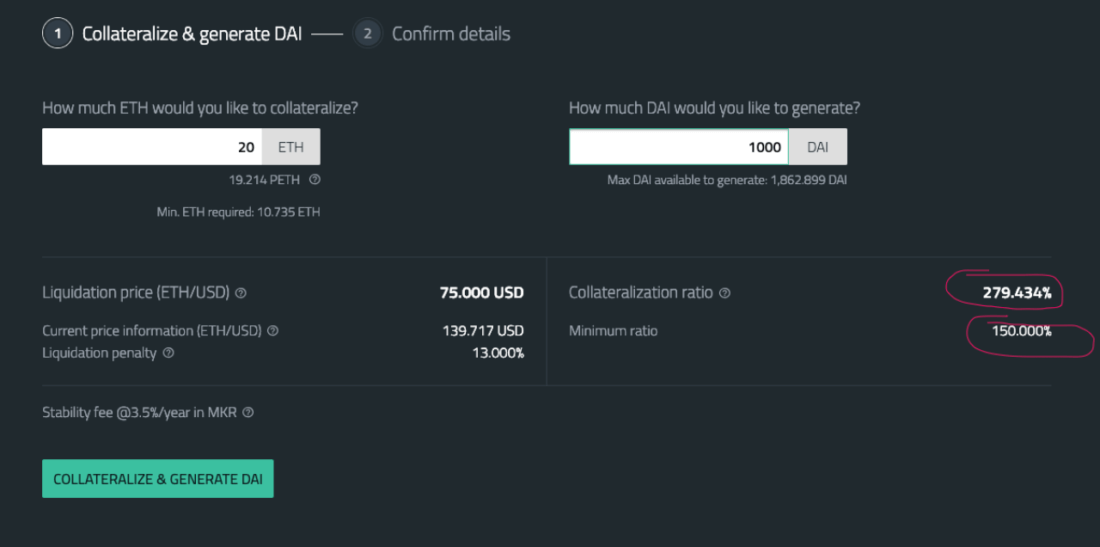

Внимательно изучаем следующий скриншот — в нём указаны все условия использования CDP.

Источник: cdp.makerdao

Мы готовы заблокировать 20 ETH. Курс Эфириума в день начала тестирования платформы составлял 139,717 доллара, то есть общая сумма залога в долларовом эквиваленте — 2794 бакса. Минимальный уровень обеспечения DAI в ETH составляет 150 процентов, то есть за каждый доллар залога в ETH нам дадут не больше 0,66 DAI или 66 центов. В итоге максимальное количество доступных DAI за сумму депозита — 1862 монеты. Эту сумму можно увидеть под окошком с 1000 DAI.

Ещё раз: 150 процентов — это показатель обеспечения залога. То есть каждый DAI, который нам отдаст сервис, должен обеспечиваться 1,5 доллара с залога в Эфириуме. Получается, что за один доллар дадут не больше 0,66 DAI.

Проценты обеспечения — главная хитрость платформы. Всё крутится вокруг них. Если показатель упадёт ниже 150 процентов, наш залог ликвидируется. То есть система автоматически продаст 20 ETH и вернёт нам эквивалент. При этом вычтет 13 процентов штрафа и оставит их себе.

Перспектива потерять часть депозита — не из лучших, поэтому пользователю нужно быть внимательным. Для успеха выполняем два условия:

- берём сумму DAI «подальше» от 150 процентов. Вернитесь к скриншоту и изучите его правую часть. В этом случае мы выбираем 1000 DAI вместо максимально доступных 1862, поэтому и процент — 279, а не 150. Соответственно, риск лишиться 20 ETH почти в два раза меньше;

- постоянно следим за показателем обеспечения. Если он будет приближаться к рискованному уровню 150 процентов, необходимо увеличить залог или вернуть часть долга. Таким образом мы увеличим процент и не потеряем эфиры.

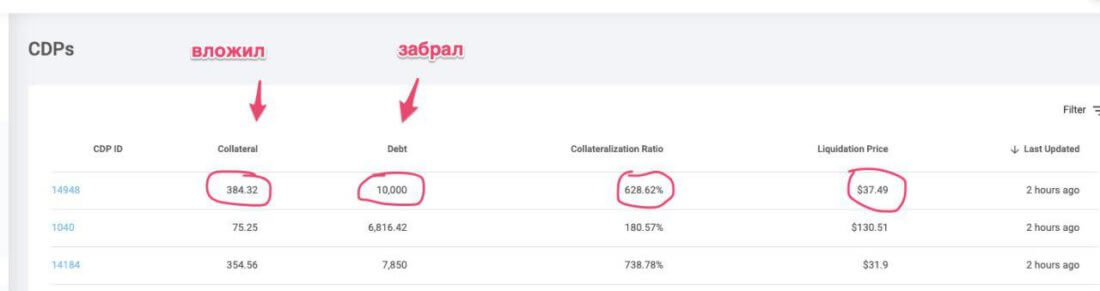

Ещё позицию могут ликвидировать из-за падения курса Эфириума — в данном случае до 75 долларов. У каждого CDP будет свой уровень ликвидации, поскольку он зависит от размера депозита и объёма полученных DAI. Например, при высоком проценте обеспечения показатель может даже составлять 37 долларов.

Источник: cdp.makerdao

Поскольку на курс монеты повлиять невозможно, просто держим особенность в уме.

Ещё раз. Позиция ликвидируется в двух случаях:

1) при снижении процента обеспечения залога ниже 150 процентов, поскольку это минимальный уровень;

2) при падении курса Эфириума ниже указанного порога. Для каждой позиции он свой.

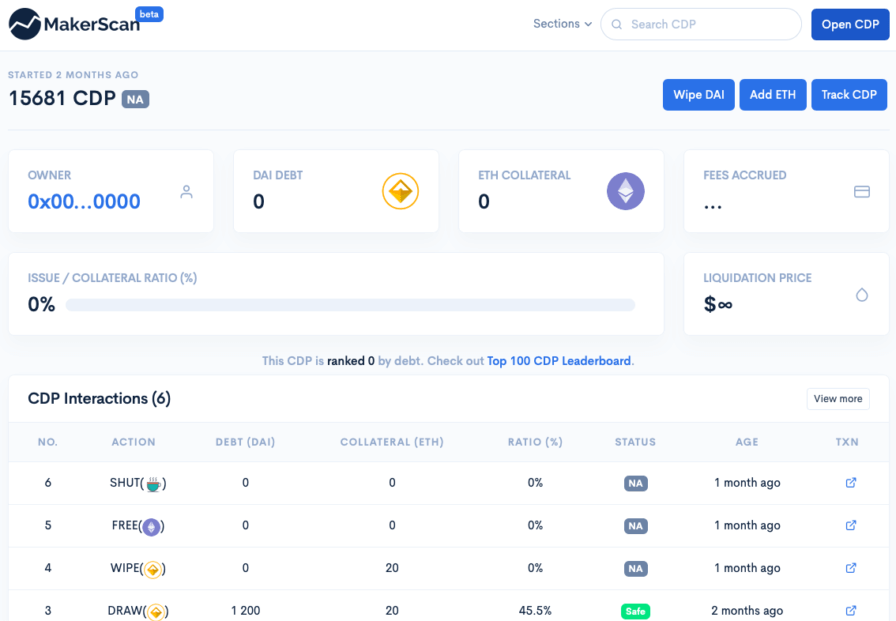

Как следить за состоянием обеспечения CDP

Контролировать проценты и состояние своей позиции получится на этой странице. Для работы понадобится номер CDP, который отображается в MakerDao после её открытия. Ещё есть Телеграм-бот и уведомления по электронной почте.

Источник: makerscan.io

В чём выгода для платформы

Разработчики берут с вас комиссию двух видов.

- 16,5 процента годовых — так называемая плата за стабильность для стейблкоина DAI за год использования CDP. Если пользуемся услугой полгода, платим 8,25 процента. И так далее.

- 13 процентов — за ликвидацию позиции. Их вычитают с проданных ETH при падении уровня обеспечения ниже 150 процентов.

Как заработать на CDP

Заработать на росте криптовалют можно — делимся схемой на примере 20 ETH.

- Получаем 1000 DAI или другую подходящую сумму.

- Тратим их на покупку ETH. Самый простой вариант — децентрализованный Kyberswap. При желании выбираем любую монету. Биржи с поддержкой DAI есть здесь.

- Молимся криптовалютным богам и дожидаемся роста курса.

- Продаём ETH или другие монеты для покупки 1000 DAI;

- Возвращаемся на страницу CDP и возвращаем долг вместе с процентами. Год использования CDP обходится в 16,5 процента суммы. Высчитывается пропорционально.

- Закрываем CDP и получаем эфиры.

После непродолжительного тестирования CDP баланс Эфириум-кошелька увеличился с 29.99454955926086 до 30.518348988242195 ETH. Это чуть больше 0,5 ETH или около 78 долларов. Риск принёс копеечку — тоже приятно.

Четыре сценария поведения курса Эфириума

А теперь попробуем смоделировать четыре возможных сценария работы с CDP по описанной выше схеме. Это рост курса, его неизменность, небольшое проседание и крупное падение.

Мы вкладываем 20 ETH. Промежуток времени — месяц, то есть годовая комиссия в 16,5 процента за предоставление услуг превращается в 1,375 процента. За 1000 DAI, полученных от сервиса, получаем 6,66 ETH по курсу 150 долларов. Комиссии бирж и переводов не учитываем, поскольку они индивидуальны.

Курс вырос, что получает пользователь?

Представим, что курс ETH увеличился со 150 до 200 долларов. У нас на руках есть 6,66 ETH и ещё 20 монет — внутри сервиса. А теперь немного математики.

- 6,66 ETH по новому курсу — 1333 доллара. Оплачиваем 1000 DAI долга. Остаётся 333 доллара.

- Отдаём 1,375 процента с 1000 DAI, то есть 13,75 доллара. Остаётся 319,25 доллара.

- Плюсуем прибыль с 20 ETH на фоне роста курса. Каждая монета подорожала на 50 долларов, то есть всего получилось 1000 сверху.

Итог — 1319,25 доллара заработка на CDP при условии роста курса Эфириума со 150 до 200 долларов.

Курс остался прежним, что получает пользователь?

Курс ETH не изменился, то есть был и остался на уровне 150 долларов. Обращаемся к помощи математики.

- 6,66 ETH — те же 1000 DAI. Оплачиваем их и выходим в ноль.

- 13,75 доллара оплачиваем из собственного кармана и оказываемся в минусе.

- 20 ETH по-прежнему стоят 3000 долларов, так что заработок отсутствует.

Итог — 13,75 доллара убытка и потраченный впустую месяц. В итоге мы потратились только на комиссию.

Курс немного просел, что получает пользователь?

Представим, что ETH подешевел со 150 до 135 долларов. Считаем.

- Купленные 6,66 ETH превратились в 900 долларов/DAI, так что для возврата долга нужно доплатить 100 долларов. Мы уже в минусе.

- Проценты за месяц работы CDP остаются прежними, так что плюсуем к 100 долларам убытков ещё 13,75 бакса. Итого 113,75 доллара.

- Возвращаем 20 ETH, которые теперь стоят 2700 долларов. Это на 300 долларов меньше в сравнении с изначальной стоимостью.

Итог — 413,75 доллара убытка.

Курс существенно упал, что получает пользователь?

Представим, что ETH упал со 150 до 75 долларов, то есть позиция ликвидируется. Подводим итоги.

- Приобретённые 6,66 ETH теперь стоят в два раза меньше — 500 долларов/DAI. То есть для получения своих эфиров нужно доложить 500 долларов из кармана.

- 13,75 доллара никуда не делись, так что получаем 513,75 доллара убытков.

- Сервис продаёт 20 ETH за 1500 долларов по новому курсу и забирает 13 процентов, то есть 195 долларов. Нам достаётся 1305 долларов. А это на 1695 долларов меньше изначальной стоимости монет.

Итог — 2208,75 доллара убытка.

*****

Важно отметить, что описанные выше сценарии подразумевают пассивность владельца обеспеченной торговой позиции, который не вмешивается в происходящее.

При этом в реальной ситуации у него есть возможность изменить ход происходящего и вернуть часть DAI или увеличить депозит. Всё это направлено на увеличение процента обеспечение — то есть нужно не дать показателю приблизиться к 150 процентам. Однако в таком случае посчитать доход или убыток невозможно, поскольку все действия индивидуальны.

Выводы

Обеспеченная торговая позиция или CDP — реальная возможность заработать. Платформа требует внимания, быстрой реакции и возможности в случае чего оперативно пополнить депозит. Вдобавок здесь также есть вероятность потери части средств, так что всё делаем аккуратно и на свой риск.

Подписывайтесь на наш канал в Телеграме. Зарабатываем 24/7.

2Bitcoins.ru

Автор: Григорий Пасечник