Брендан Бернстайн, партнёр-учредитель хедж-фонда Tetras Capital, вдохновился дискуссией в Твиттере Навала Равиканта и написал объёмную статью о «криптовалютных аксиомах». Он объясняет ключевые различия между деньгами и капиталом, однозначно классифицирует криптовалюты и объясняет, почему инвесторы — это акулы, а разработчики (большинство из которых не стоит подпускать к протоколам) — рыбы-лоцманы. Оригинал материала опубликован на Medium.

Недавно Навал Равикант вызвал бурную и плодотворную дискуссию о стимулировании разработчиков и о влиянии держателей токенов. Та беседа практически исчерпана, но я решил внести свою лепту и в отдельном посте пробежаться по аксиомам в области криптовалют, которые были затронуты в обсуждении.

Вот два вопроса, которые поднял Навал:

-

Какова ценность держателей токенов? -

Как стимулировать криптовалютных разработчиков?

В своих рассуждениях он рассматривает глубокую проблему: принципы инвестирования в технологии, работающие в пространстве денежных активов. Эти два аспекта диаметрально противоположны, например, как эфириум и мультиподписи. По мнению Навала, разобравшись с этим противоречием, можно дать ответ на два озвученных вопроса.

Цель моего поста — убедить вас выкинуть подобные идеи из головы. Не могу обещать, что это сработает в полном объёме. Вы можете остаться при своём мнении. Но, надеюсь, вы сможете уйти от наивного сравнения токенов и традиционного инвестирования в стартапы и понять ключевую роль, которую играют инвесторы. А это «реабилитация» альткоинов, если хотите.

Навал:

Возможно. Если у них есть в пользовании собственные токены, это стимулирует разработчиков и инвесторов. И стимулирует сильно. Код может заменить токены в реальном времени. Максимализм биткоина игнорирует вопросы стимулирования разработчиков и «эффект безбилетника». А стимулирование — самая мощная сила в человеческом сообществе.

Криптовалюты — это деньги, а не капитал

Фундаментальная ошибка — считать криптовалюты капиталом, в то время как они являются деньгами. Разумеется, в большинстве технических white paper нет упоминания о деньгах. Но, учитывая, что мы говорим о стимулах, почему вообще эти упоминания должны быть?

Рассматривая токены как акционерный капитал, мы дистанцируем их от биткоина. Вместо указания на монетарную природу токенов white paper может содержать идеи, которые обращены к инвесторам, вкладывающим в традиционный капитал. На самом деле все криптовалюты, не привязанные к традиционным деньгам, — это деньги и должны пониматься в этом смысле.

Большинство криптовалют заявлены как средства обмена в квазидецентрализованной экономике. Технарям это может не понравиться, но мы сейчас будем говорить об экономике в соответствующих терминах. Средство обмена и валюта — это совсем не то же самое, что капитал.

Может показаться, будто я утрирую, но уверяю вас, что нет. Это различие для кого-то покажется малозначимым, но, если его не учитывать, мы получим множество проблем.

Создание добавленной стоимости не равно её получению

Стоимость любого бизнеса, централизованного или нет, — это стоимость услуг, которые он предоставляет конечным пользователям. Но это не обязательно означает, что бизнес получает добавленную стоимость в таком же объёме. Лучшие инвестиции в акционерный капитал одновременно и создают добавленную стоимость, и фиксируют большую её часть у себя. Величина инвестиций основывается на размере рынка и доле рынка, которую получают инвесторы. Эти два аспекта зачастую независимы, что традиционно становится проблемой для проектов с открытым исходным кодом. Технологии с открытым исходным кодом, такие как Linux, создали огромный объём добавленной стоимости для всего мира, но сам Linux её не получил.

Свобода, безопасность, гибкость и ответственность опенсорсных проектов зачастую намного выше, чем у их запатентованных альтернатив, но попытки фиксации их создателями добавленной стоимости тщетны. Токены должны были стать спасением для разработчиков программного обеспечения с открытым исходным кодом во всём мире. Наконец-то разработчики смогли бы выкладывать свой код в свободный доступ и в то же время зарабатывать деньги.

Как зафиксировать прибыль

Не забыли об акционерном капитале? Это инструмент, который стартапы использовали для привлечения средств до того, как власть захватили миллениалы. Акция — это договор, в соответствии с которым его владельцы получают доступ к балансовой и ликвидационной стоимости компании. Если немного упростить, инвесторы в акционерный капитал на самом деле инвестируют в увеличение денежного потока. Но если токены — это не акции, то во что инвестируют те, кто их покупает?

По словам Фреда Уилсона (которого я очень уважаю), ответ на этот вопрос кроется в понятии «децентрализованная инфраструктура».

Криптоактивы создают децентрализованную инфраструктуру. Биткоин породил инфраструктуру обработки транзакций, во многом схожую с платформой Amazon Web Services (это чрезвычайно важно, с чем, я уверен, согласен Уоррен Баффет). Эфириум создал подобную инфраструктуру, в которой также можно заключать смарт-контракты.

Уоррен Баффет и Чарльз Мангер отмечают, что не знают, как оценивать «топливо», которое управляет созданием такой децентрализованной инфраструктуры. В этом я с ними согласен. Я тоже не знаю, как его оценивать. Мы не можем использовать дисконтирование денежных потоков, так как эта децентрализованная инфраструктура может и не порождать значительные денежные потоки. Она придумана для создания высококонкурентных сетей, которые коммодитизируют сами себя.

Я думаю, что Фред и ему подобные мыслят в правильном направлении. Но, по-моему, некоторые инвесторы неправы, приравнивая инвестиции в инфраструктуры, основанные на акциях, к инвестированию в токены и капиталовложениям в финансы. Ключевое слово здесь — токены.

Вот моё мнение о том, с помощью каких шагов всё это достигается:

- Шаг 1: Убедить инвесторов в том, что токены — это акционерный капитал.

- Шаг 2. Убедить инвесторов, что протоколы будут «жирными».

- Шаг 3: Создать «инфраструктурный» протокол.

- Шаг 4: Продать инвесторам.

- Шаг 5: Получить прибыль.

Токены действительно властвуют над (квази)децентрализованной инфраструктурой, но это не означает, что они обязательно фиксируют любую добавленную стоимость, которую производят. Как наш бедный друг Linux.

Получение добавленной стоимости с помощью денег сводится к предложению и спросу. Уравнение MV = PQ (для непосвящённых: это так называемое «уравнение обмена»), например, интересно в той мере, в какой оно фиксирует эту динамику. Это полезная мысленная конструкция. Но, как болотную жижу, её нельзя использовать в вакууме.

Следующее утверждение может показаться немного непонятным, поскольку оно затрагивает те структуры вашего мозга, где вышеупомянутые мемы не работают. Но потерпите немного.

Рыночная капитализация чего-либо — это количество богатства, содержащегося в нём. Она равна количеству единиц актива, умноженному на ценность одной такой единицы.

То, что компания Apple стоит $700 млрд., означает, что в её акциях содержится $700 млрд. богатства. Суммарная стоимость золота составляет $7 трлн., и это значит, что $7 трлн. богатства хранится в виде золота. То, что BTC стоит $150 млрд., означает, что $150 млрд. содержатся в токенах.

Рассмотрение времени между покупкой и продажей — ещё один способ прояснить этот механизм. Как для акций, так и для токенов, справедливо: чем дольше удерживается актив, тем больше он растёт в цене. Это интуитивно понятно. Если вы что-то покупаете и сразу продаёте, то большую выгоду вы вряд ли получите.

Инвесторы в мире капитала используют KPI (ключевые показатели эффективности) и мультипликаторы для получения «карт» создания добавленной стоимости и её фиксации: LTV/CAC, DAU и EBITDA. Структура этих карт такова, что по мере того, как растёт обращение, растёт и стоимостная оценка. KPI помогает перевести всё в удобоваримые показатели. Но такие модели не работают в области криптовалют.

KPI подходит для рынка акций, так как масштаб обращения в большинстве случаев отражается на масштабе денежных потоков. Такие методы, как, например, оценка количества участвующих разработчиков, пригодны для централизованных платформ, потому что чем больше людей участвуют в их разработке, тем (обычно) больше денежных потоков генерируется. Централизованные агрегаторы (Google, Facebook, Netflix), чтобы быть эффективными, должны привлечь огромное количество пользователей. Тогда возникнет положительный эффект обратной связи и будет создаваться добавленная стоимость.

По мере увеличения масштаба денежного потока у акционеров бизнеса появляется стимул удерживать акции из-за того, что соответственно увеличивается дивидендная доходность и ликвидационная стоимость. Если, например, рыночная капитализация бизнеса составляет $100 млрд., а денежный поток увеличивается с $10 млрд. до $20 млрд., то доходность удваивается. В результате стоимость бизнеса должна удвоиться, чтобы доходность пришла в соответствие с рынком. Инвесторы держат акции с целью зафиксировать прибыль. Но даже при отсутствии повышения цен инвестор всё-таки может преуспеть, если растут дивиденды.

В области криптовалют есть предположение по умолчанию, что такая же связь, как описанная выше — между масштабом обращения и созданием добавленной стоимости — работает. И улучшение показателей KPI, скажем, для сети Filecoin, должно привести к увеличению богатства, хранящегося в криптовалюте. Но самая большая разница между акционерным капиталом и деньгами заключается в стимулах к удержанию.

Поведенческая природа денег

В отличие от капитала, криптовалюты и деньги не имеют абсолютно никакой связи с денежными потоками, не дают преимущественных прав, не отражаются в дивидендах и пропорциональной доле ликвидационной стоимости. Деньги — это непродуктивный актив.

Если вы владеете деньгами, вы делаете ставку на то, что их рыночная капитализация останется на таком же уровне или в будущем увеличится (следовательно, сохраняя вашу добавленную стоимость). В соответствии с вышеуказанной схемой, это ставка на то, что останется таким же или увеличится количество богатства, которое будет содержаться в активе. Но, в отличие от акционерного капитала, поскольку деньги не относятся к продуктивным активам, их удерживание делает вас полностью зависимым от действий других.

Деньги имеют ценность только из-за опциональности, которую они дают владельцам, а это — побочный продукт спроса других людей на деньги.

Инвесторы генерируют новую валюту: Криптовалютная «теорема о регрессии»

Надеюсь, теперь вы понимаете, что у денег и капитала нет ничего общего. Использование одних и тех же моделей для инвестиций в обеих сферах может закончиться катастрофически. Но вы, вероятно, не задавались вопросом, каким образом любой денежный актив приводит к увеличению добавленной стоимости, если он основан не только на обращении.

Ниже я предлагаю криптовалютную «теорему регрессии» — трёхэтапный процесс монетизации криптовалютных активов (Мизес придумал теорему регрессии для своей теории о происхождении денег). Моя «теорема» не годится для описания происхождения денег, но вместо этого позволит понять, как криптоактив сможет увеличивать добавленную стоимость и приводить к успеху, учитывая настоящее положение дел.

Криптовалюта, которая генерирует добавленную стоимость, непременно проходит три этапа. Прежде чем я потрясу вас ещё больше, сказав, что на это способна только одна валюта, позвольте мне представить вам концепцию.

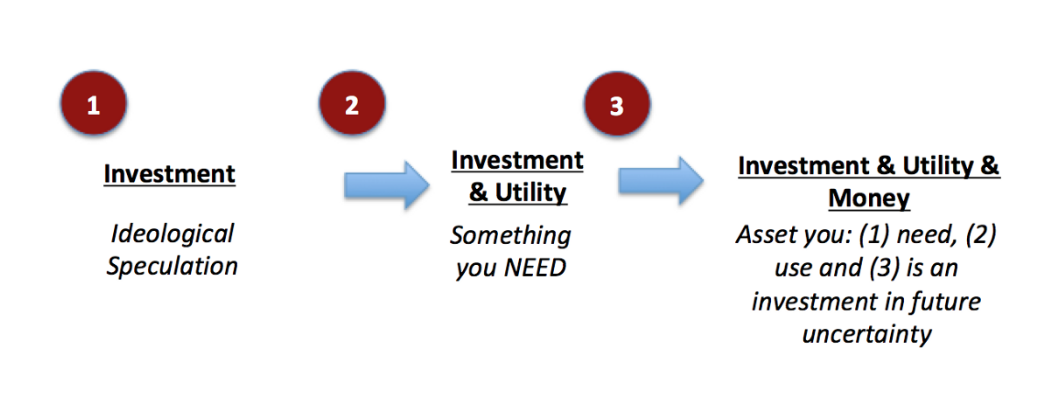

Этап 1

Вначале криптовалюта рассматривается как актив, предназначенный для спекулятивных целей. Ранние инвесторы в новую валюту получают значительное вознаграждение, если она получает признание. У первоначальных держателей не так много возможностей для обмена активов на товары и услуги. Вместе со значительным риском приходит и соразмерная награда.

Этап 2

Криптовалюта обладает ограниченной полезностью. Как пример можно вспомнить ICO для эфириума и Silk Road для биткоина. Я бы также упомянул вариант использования биткоина в качестве средства сохранения стоимости для граждан в странах с гиперинфляцией. Использовать понятие «полезность» (utility) здесь не очень хочется, так как промоутеры платформ децентрализованных приложений его у нас украли. Но полезность в данном отношении не обязательно означает выгоду от использования децентрализованных приложений. Этот термин отражает переход от чисто спекулятивного актива к активу со спекулятивным спросом и ограниченным использованием.

Этап 3

Наконец, криптовалюта становится деньгами: активом, который вам нужен, который вы используете и который также представляет собой инвестицию в будущую неопределённость. Истинные деньги — это не просто актив с ограниченной полезностью, а то, без чего вы не можете жить. Это инвестиции в будущую неопределённость и средство передачи богатства в пространстве и времени. Это похоже на «Звёздный путь», только с помощью денег.

Существует важный и недооценённый компонент времени. Основное различие между средством сохранения стоимости (SoV) и средством обмена (MoE) заключается в том, что SoV настоящего станет MoE в будущем. Чтобы инвестировать в будущую возможность выбора, инвесторы сегодня должны быть уверены, что в будущем инвесторы потребуют того же денежного инструмента для сбережения и таких же гарантий. Развитие заканчивается, процесс становится саморекурсивным и нелинейным.

Инвестиции на этапе 1 основаны на продвижении актива к этапу 2. Потенциальные инвесторы на этапе 2 будут его приобретать в том случае, если посчитают, что актив может перейти к этапу 3. Таким образом, инвесторы на этапе 1 будут участвовать в процессе, только если верят, что криптовалюта сможет пройти полный цикл. Если в этом процессе есть изъян, он не сможет начаться. Если инвесторы на этапе 1 в конечном счёте не решат, что у актива есть возможность стать широко распространёнными деньгами, этот актив никогда не изменит своего изначального положения.

Вот почему необходимо долгосрочное доверие к монетарной политике. Неопределённость может задушить этот процесс, поскольку цена денег зависит от доверия держателей к будущему характеру денежного актива. Владельцы актива сегодня не будут делать ставку на будущее, если не знают, какие факторы денежной политики будут присутствовать позже.

Вы можете спросить, почему тогда так много криптовалют бросили вызов «теореме регрессии криптовалюты». Согласен, сегодня этот процесс чрезвычайно мощен. Но это происходит только потому, что поведение большинства инвесторов сродни поведению пьяного человека на гаражной распродаже. Инвесторы покупают всё подряд, независимо от цены и полезности.

Большинство инвесторов сегодня по-прежнему ошибочно полагают, что криптовалюты будут расти в цене как акции и что их инвестиционный успех зависит от простого перехода от этапа 1 к этапу 2. Однако, поскольку одного ограниченного использования недостаточно для дальнейшего развития криптовалюты, переход к этапу 3 должен произойти. И остальных по вышеописанному пути монетизации криптовалюты ведут долгосрочные инвесторы и держатели. Безбилетников и халявщиков тут нет.

Почему этапа 2 недостаточно? Существует широко распространённое мнение о том, что деньги ценны, потому что они полезны как средство обмена, тогда как на самом деле верно обратное. Если бы валюта использовалась просто в качестве средства обмена, но не как средство сбережения, любое увеличение её стоимости немедленно было бы сведено на нет после продажи актива. Единственный способ увеличения рыночной капитализации денег — держать в активе больше богатства.

С 1950-х годов использование доллара США в мире резко возросло. Он стал применяться в качестве мировой резервной валюты, в механизме всей торговли нефтью и как предпочтительная валюта для крупномасштабных акционерных ICO (я имею в виду IPO). Но с 1970 года золото тем не менее выросло в цене в шесть раз больше, чем доллар. Очевидно, что «использование» — не единственный определяющий фактор долгосрочной цены денег.

Таким образом, необходим переход к третьему этапу с широким признанием инвесторами.

Переход к шагу 3: Инвесторы разумные и не очень

В то время как стоимость акций не зависит от веры рынков (из-за свойства акций конвертироваться в активы и пропорциональную долю дивидендов), цена денег полностью зависит от других инвесторов.

Бен Грэм в своей книге «Разумный инвестор» призывал разделять цену актива и рыночную цену. Вы можете поступать наоборот (на самом деле вы должны так поступать!), и вы преуспеете на фондовых рынках, потому что капитал связан с денежными потоками. Низкая цена относительно реальной стоимости даёт хорошую возможность для покупки. Если вы инвестируете на фондовых рынках в то, что все остальные считают «истинным», будут превалировать эффективные рыночные гипотезы. Если вы верите в то, во что верит Мистер Рынок, ваша прибыль будет равна рыночной прибыли и ваш долгосрочный капитал будет хорошим вложением.

В отличие от фондового рынка, где вы можете быть отдельно от рынка, в случае криптовалют вы должны прислушиваться к тому, что он вам говорит.

Чем больше рынок соглашается с вами, тем более ликвидной и продаваемой будет ваша валюта, то есть тем больше будет спрос других людей на ваши деньги.

Активность разработчиков, слухи, запуск децентрализованных приложений и ICO не относятся к определяющим показателям. Не следуйте за разработчиками. Следуйте за деньгами, а разработчики подтянутся.

Ясно?

Когда вы торгуете своим временем за деньги (это также известно как работа на общепринятом языке), вы делаете ставку на то, что деньги дадут вам больше возможностей, чем ваше время и ваши усилия, потому что другим людям ваши деньги будут нужны как сейчас, так и в будущем. Деньги в этом отношении можно назвать ликвидным временем. Работа за деньги даёт долгосрочную отдачу. И удержание денег, а не избавление от них сегодня — ставка на то, что в будущем большему количеству людей потребуются эти деньги.

В отличие от рынка акций, «интеллектуальный» инвестор в сфере денег сведёт на нет эту долгосрочную опциональность. Вы вряд ли выиграете от того, что будете против рынка, когда речь идёт о деньгах. Вот почему взлёт биткоина проучил некоторых незадачливых спекулянтов. Если акции удваиваются в цене, при прочих равных условиях они обычно становятся менее ценными из-за уменьшения дивидендов. С деньгами наоборот. BTC на порядок более полезен сегодня, чем тогда, когда его цена составляла один доллар, поскольку сейчас он более продаваем.

Сегодня его рыночная капитализация намного выше, чем раньше. Это показывает, что больше людей его признают и испытывают в нём потребность.

В сфере криптовалют вам нужно быть «не-разумным инвестором». Лучшим вариантом денег будет тот, который приняло большинство людей. Самый худший вариант денег — когда их никто не хочет держать. Рыночная капитализация отражает эту динамику.

Чем более крупную сеть имеет валюта, тем лучше: это заставляет больше людей покупать её, что ещё больше усиливает эту ценность. Поскольку разница в ликвидности между двумя разными денежными средствами растёт, становится бесполезно держать менее ликвидный актив. Держание менее ликвидных активов приносит дополнительные издержки, и владельцы будут легко конвертировать их в актив с наивысшей опциональностью. По мере того, как всё больше людей переводят свои средства из слабого в сильный актив, всё больше становится и разрыв между ними. Когда другие люди осознают это, сильная валюта становится самоисполняющимся пророчеством. Худшая валюта в конечном счёте переживает гиперинфляцию, а другая по отношению к ней — гипердефляцию. Инвесторы вынуждены соглашаться с тем, что говорит большая часть рынка, постоянно просчитывая и делая прогнозы насчёт того, какой актив, скорее всего, окажется в авангарде.

На свободном рынке формируется только одна резервная криптовалюта из-за сильных положительных циклов обратной связи. Третий этап — это в конечном счёте процесс превращения всего существующего богатства в единый денежный актив. И победитель определяется спросом долгосрочных держателей.

Без долгосрочных держателей нет возможности запустить новую валюту и продвигаться вперед. Без них криптовалютный рынок не будет существовать. И криптовалюты имели бы нулевые шансы свергнуть господствующие деньги, служащие в качестве средства накопления, без тех инвесторов, которые проявляют неуступчивость и неумолимую волю держать валюту.

Беспечность инвестора — это палка в колесе теоремы регрессии. Но тот, кто последним избавится от старого денежного актива, в конечном итоге развесит свои секретные ключи на стене в качестве экспонатов, как зимбабвийские доллары. Страх упустить возможность превращается в страх выйти из игры.

Контроль со стороны инвесторов и «стимулирование» развития криптовалюты

Как мы только что увидели, рыночная капитализация и цена любой валюты зависят от того, сколько богатства удерживается в ней. Согласно теореме регрессии, инвестирование в криптовалюты в конечном итоге — это ставка на желание других людей держать актив в будущем. Для того чтобы любая криптовалюта преуспела (а мы — заработали деньги), нам нужно успокоить долгосрочных инвесторов. Победит валюта с самой непреклонной и самой крупной базой держателей.

Разработчики могут попытаться создать объективно лучшую валюту, но это не обязательно означает, что она превзойдёт остальные. Для этого требуется участие инвесторов. Единственный вариант, когда труд разработчиков будет вознаграждён, — это если они создадут что-то, что инвесторы захотят удерживать.

Хорошие разработчики бесценны. Но они похожи на рыбу-лоцмана, которая кружит вокруг акул в месте их кормления. Разработчики (да и майнеры тоже) вынуждены работать над тем, чего хотят и о чём сигнализируют инвесторы (это продемонстрировал SegWit2x). Цена токенов, которые разработчики получают в качестве компенсации за создание криптовалюты, основана на спросе инвесторов. Таким образом, разработчики зависят от инвесторов (здесь бывают некоторые нюансы — так, например, BTC нуждается в протоколе Lightning Network).

Не делайте ошибку, понимая сказанное как утверждение, что разработчики не важны. Я бы не отказался родиться Грегом Максвеллом или Элизабет Старк. Просто существует цикл обратной связи, который катализируется интересом инвесторов. Инвесторы сигнализируют о том, что биткоин, скорее всего, выиграет, так как он содержит больше богатства. Лучшие разработчики работают над ним и сами покупают биткоин, чтобы извлечь выгоду из его роста. Всё больше инвесторов приходят по причине его сильной дорожной карты. Победа.

Но разработчики криптовалюты получают достаточный стимул только в том случае, если инвесторы высоко ценят их детище. Разработчики не могут создавать добавленную стоимость в вакууме. Им нужно создавать то, что инвесторы захотят держать. В соответствии с теоремой регрессии криптовалют, значительную часть вознаграждения разработчиков будет определять высокая долгосрочная оценка, а не первоначальная оценка, как бывает обычно.

Стимулы для разработчиков

Вернёмся к первоначальному утверждению Навала. Как я уже говорил, единственная причина того, что служебные токены сейчас «поощряют» разработчиков, — в том, что случайные спекулянты и инвесторы по ошибке держат токены. Разработчики наживаются на беспечности инвесторов и соответствующей переоценке.

Компенсация разработчикам биткоина не столь явная, как в случаях с ICO, но это не значит, что её не существует. К сожалению, для большого числа традиционалистов многие вещи работают лучше на практике, чем выглядят в теории. Bitcoin Core — один из самых активных репозиториев с открытым исходным кодом. Если это результат пренебрежения стимулированием, то, похоже, нам следует убрать так называемые стимулы из всех проектов с открытым исходным кодом.

Относительно уникальным биткоин делает то, что, поскольку разработчики не получают зарплату или предпродажную долю, те из них, которые хотят извлечь выгоду из своей работы, вынужденно становятся держателями биткоинов. Учитывая, что долгосрочные держатели играют ключевую роль в успехе криптовалюты, не может быть лучшей синергии, чем совпадение базы держателей и базы разработчиков. И это наиболее распространённая форма стимулирования разработчиков биткоина. Биткоин не игнорирует стимулирование разработчиков, он изящно уравнивает их с инвесторами. Разработчикам платят только в том случае, если им удаётся задобрить инвесторов и сподвигнуть их на удержание токенов — и часто они же становятся крупнейшими инвесторами.

Следующий момент может больше всего ранить инвесторов, инфицированных этическим кодексом Кремниевой долины. Но, откровенно говоря, может случиться так, что эта «техническая революция» преуспеет без помощи венчурных инвесторов. Как ни заманчиво победить Голиафа, иногда выгоднее иметь его на своей стороне. И представление о том, что можно побороть биткоин, скупив его разработчиков, похоже на попытку борьбы с Apple с помощью перетягивания его инженеров на деньги монополий.

Я считаю, что, к сожалению, большинство разработчиков не могут и не должны вносить свой вклад в криптовалюты на уровне протокола, так как у них нет необходимых знаний. И это нормально. В мире есть много других проблем, над которыми разработчики должны работать на деньги венчурных капиталистов. Не однозначно хорошо и то, что финансирование с помощью ICO опережает традиционное, некриптовалютное финансирование. Большая часть традиционного капитала может быть перераспределена для поддержки лучших из существующих криптовалют.

Разработчики следуют за инвесторами. И пока инвесторы продолжают ценить ICO, разработчики будут их запускать. Когда это изменится (что неизбежно), изменятся и «стимулы для разработчиков». Чем раньше инвесторы завершат «реабилитацию» альткоинов, тем правильнее мы сможем стимулировать разработчиков.

Выводы

Инвесторы — самая важная часть головоломки. Они вовсе не «безбилетники». Они:

- сигнализируют рынку о том, какую валюту хотят;

- оплачивают разработчикам и другим держателям их работу.

Разработчики и ранние венчурные капиталисты должны быть благодарны инвесторам, так как получают от них деньги.

Цена криптовалюты, как и вознаграждение разработчикам, основывается на поведении инвесторов. В конечном итоге разработчики следуют за держателями в отношении стоимостной оценки. Инвесторы — наиболее важное звено.

Держатели токенов контролируют протокол.